퇴직연금이란? 퇴직연금에 가입해야 할까?

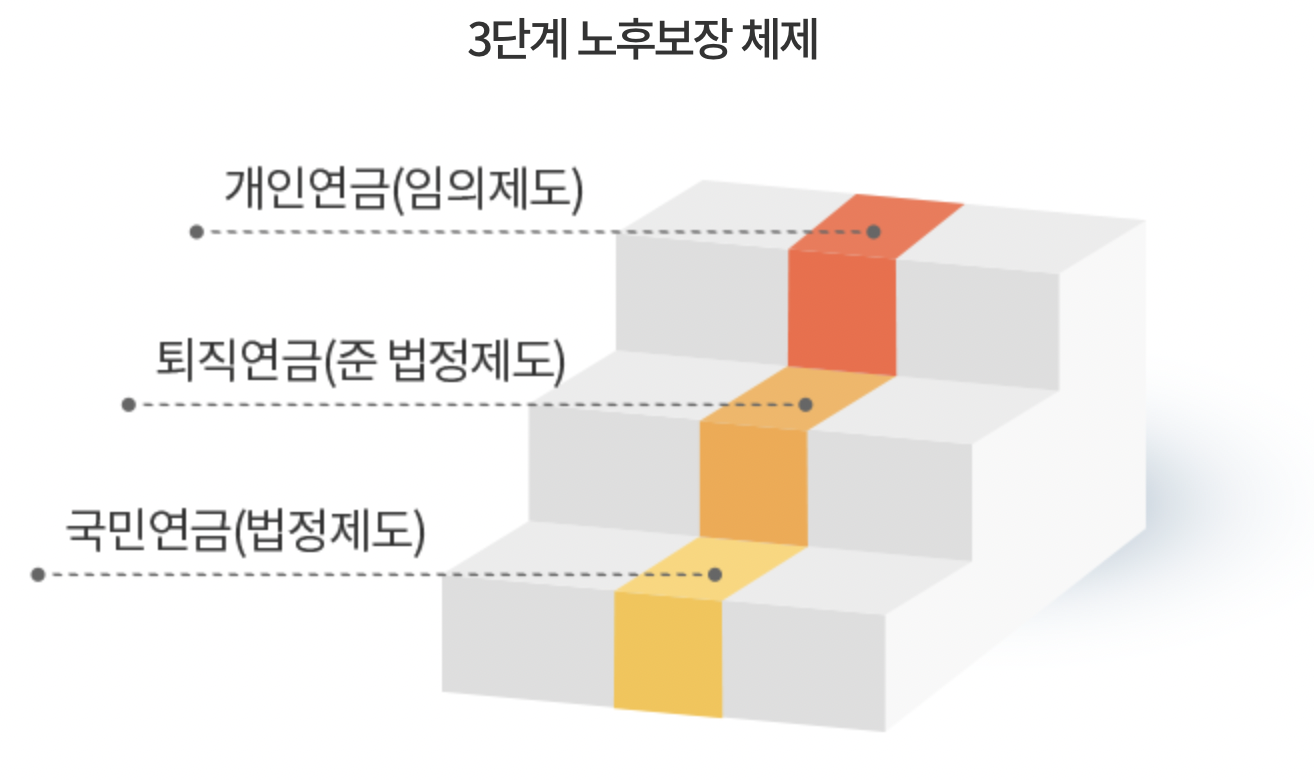

3단계 노후보장 체제 중 의무적으로 지출하고 있는 국민연금을 제외하고 퇴직연금, 개인연금에 대해 한참 공부하고 있는 중이다~!

한 번씩은 다 들어본 제도이긴 하지만, 연금은 당장 몇 년 후에 찾을 수 있는 게 아니기에 계속 갈팡질팡 했던 것 같다.

과연 이게 나한테 정말 필요한 걸까?

이 돈을 여기에 묶어놔도 괜찮은 걸까?

그렇다고 안 하기엔 노후가 불안한데 어쩌지..?

이런저런 물음표들을 뒤로하고 일단 내용을 파악한 뒤에 판단하기로 결정했다.

목차

퇴직연금이란?

퇴직연금제도의 종류

퇴직연금제도의 장점(근로자 측면)

퇴직연금 세액공제

퇴직연금이란?

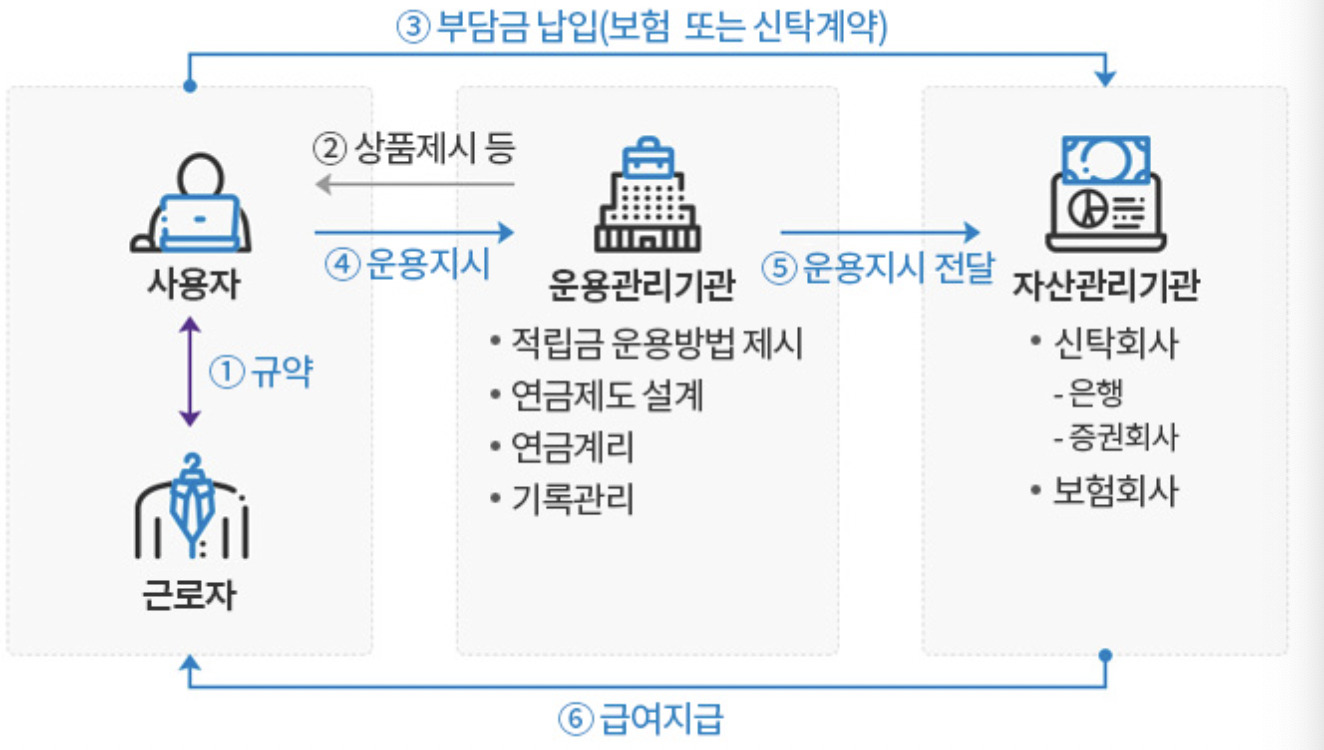

근로자 재직 기간 중 기업이 근로자의 퇴직급여를 금융기관에 적립하고, 이 적립금을 기업 또는 근로자가 운용하다가 55세 이후 연금 및 일시금 중 원하는 형태로 수령할 수 있도록 하는 제도

퇴직연금과 비교하여, 내가 기존에 알고 있던 퇴직금의 정의에 대해서도 찾아봤다.

퇴직금이란?

근속연수 1년 X 30일분 이상의 평균임금을 퇴직 시 일시금으로 지급

퇴직급여란?

근로자가 상당한 기간을 근속하고 퇴직할 경우 지급되는 연금 또는 일시금

퇴직연금제도의 종류

퇴직연금제도는 확정급여형, 확정기여형, 개인형 퇴직연금 세 가지로 나뉜다.

퇴직연금제도의 장점 (근로자)

퇴직금 불리기 가능!

- 최종 수급 시까지 세금 납부 연기를 통해 실질적인 소득 증가

- 직접 운용을 통한 다양한 상품 투자/ 수익을 통한 퇴직금 증가

- 가입자 추가 납입금(DC/IRP/연금저축계좌 합산) 연 700만 원까지 연말 세액공제 혜택!

- ISA 만기자금을 연금 계좌로 추가입금 시 최대 300만 원까지 추가 연말 세액공제 혜택!

수급권 강화

- 재직 중 퇴직급여의 사외적립으로 퇴직금의 안전성을 보장해 준다.

(출처: KB증권)

퇴직연금 세액공제

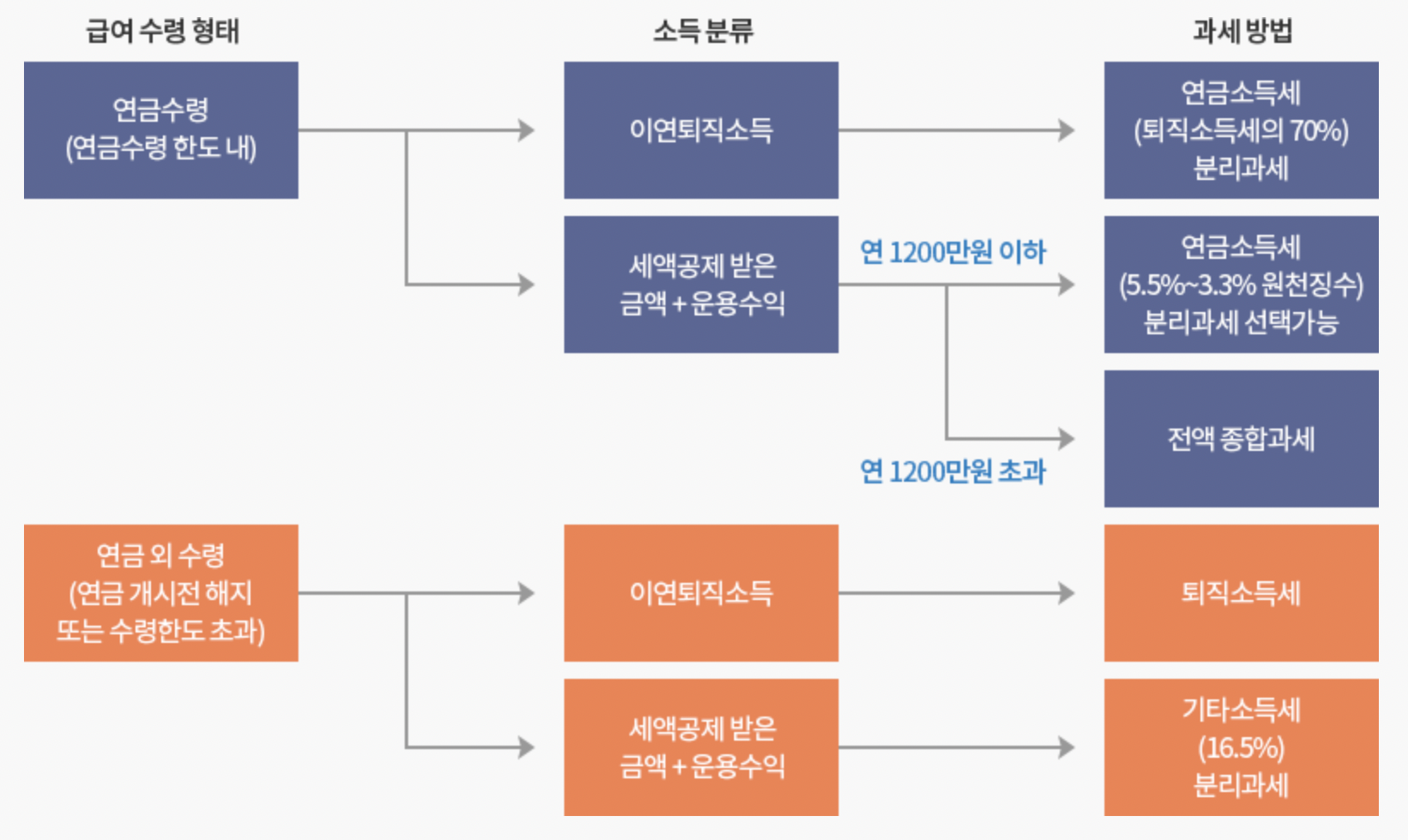

부담금을 납입할 때 / 적립금 운용 시/ 퇴직급여를 받을 때 세 단계로 구분된다.

| 시기 | 내용 |

| 부담금 납입 시 | 회사의 부담금 납부 - 납입 전액 100% 손비인정(법인세 혜택) - 현재 퇴직급여 충당금의 법인세 혜택 축소 근로자의 추가 부담금 납부 - 연금계좌 세액공제 한도인 연 400만원과 별도로 퇴직연금에 납입하는 금액에 연 300만원 추가 한도를 부여하여 13.2%(지방소득세 1.2% 포함)를 세액공제 |

| 적립금 운용 시 | 연금자산의 운용과정에서 발생되는 운용수익에 대해 비과세 |

| 퇴직급여 수령 시 | 연금 수령시 -총연금소득(국민연금, 개인연금 포함)<1,200만원: 분리과세 선택 -총연금소득>1,200: 종합과세(다른 소득과 합산하여 세율 적용) 연금 수령시 -퇴직소득세 원천징수(퇴직소득 공제율 축소 50% -> 40%) 일시금을 IRP 가입시 -실제 퇴직금을 받을때까지 과세가 미루어짐 -퇴직금 수령시에 방법에 따라 일시금(퇴직소득세) 또는 연금 소득세로 부과 |

| 출처: 하나생명 | |

퇴직급여 수령 시, 수령 형태에 따라 소득 분류가 설정되고 과세 방법이 달라진다.

역시 정리하다 보니 퇴직연금제도가 무엇인지, 어떻게 활용할지 사~알짝 감이 잡힌다.

뿌우듯 :)

퇴직연금제도의 종류 - 확정급여형 vs 확정 기여형 vs IRP

3중 연금 중 퇴직연금 제도에 대해 계속해서 공부하고 있는 중이다.

퇴직연금이 무엇인지에 대해서는 어제 공부했고, 오늘은 퇴직연금제도의 종류에는 어떤 것들이 있는지, 어떤 장단점이 있는지를 알아보려고 한다.

2월 중에는 연금 설계를 마무리 할 수 있기를 희망한다 :)

목차

1. 퇴직연금의 종류

1) 확정급여형(DB, Defined Benefit)

2) 확정기여형(DC, Defined Contribution)

3) 개인형 IRP(IRP, Individual Retirement Pension)

2. 위험자산별 투자 한도

3. 요약 - 퇴직연금 종류별 비교 표

1. 퇴직연금의 종류

퇴직연금의 종류는 확정급여형, 확정기여형, 그리고 개인형 IRP가 있다.

확정급여형과 확정기여형의 가장 큰 차이는 누가 주체가 되어 위험을 감수하여 퇴직급여를 운용하는가이다.

급여형은 사업주가, 기여형은 근로자가 운용을 한다고 기억하니 기억하기가 쉽다.

1) 확정급여형(DB, Defined Benefit)

- 근로자가 퇴직 시 수령하게 될 퇴직급여가 근속연수와 평균임금을 고려하여 사전에 확정되어 있는 제도

- 금융기관을 통하여 운영하는 수익 및 손실에 대한 위험부담은 회사(사업주)에게 있으며, 근로자는 정해진 금액을 지급받을 수 있음

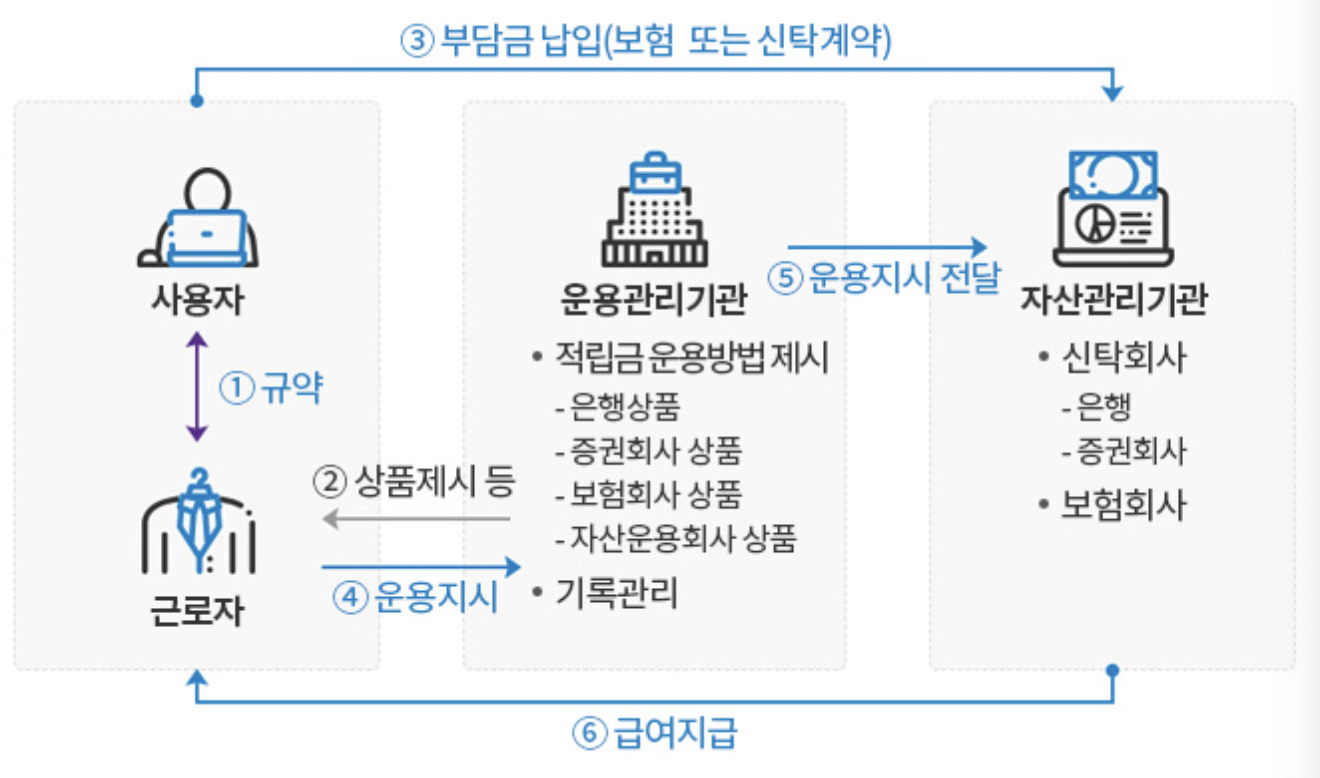

2) 확정 기여형(DC, Defined Contribution)

- 회사에서 매년 근로자의 연간 임금총액의 1/12 이상을 퇴직연금 계좌에 적립하고, 근로자가 적립금을 직접 운용하는 제도

- 근로자가 퇴직금을 직접 운용하고 그로 인해 발생하는 수익 및 손실 또한 근로자가 부담하므로, 운용 결과에 따라 퇴직금액이 변동될 수 있음

3) 개인형 IRP(Individual Retirement Pension)

- 근로자가 퇴직하거나 직장을 옮길 때 받은 퇴직금을 자기 명의의 퇴직계좌에 적립하여 연금 등 노후자금으로 활용할 수 있게 하는 제도

- 여유자금을 저축하여 연말 정산 때 절세 혜택을 받고, 퇴직 후에는 퇴직금을 운용하거나 일시금으로 받을 수 있음(예금, RP, ELB, 펀드, 리츠, ETF 등 다양한 투자 가능)

- 적립금 운용과 관련한 사항은 확정기여형 퇴직연금제도 준용

- 가입 여부 자유(퇴직급여를 일시금으로 받은 근로자라면 누구나 가입할 수 있음)

- 가입대상자(퇴직한 근로자 및 추가부담금 납부 희망자)

- 기업형 IRP : 상시근로자 10인 미만인 사업장에서 개별 근로자의 동의를 받거나 근로자의 요구에 따라 개인형 퇴직연금제도를 설정하는 경우에는 해당 근로자에 대하여 퇴직연금제도를 설정한 것으로 간주하는 특례

2. 위험자산별 투자 한도

- 투자위험의 최소화를 위해 퇴직연금제도별로 특정 적립금 운영방법에 대해 일정 수준의 투자 한도를 설정하고 있음

| 구분 | DB형 | DC/IRP형 |

| 원리금 비보장자산 총 투자한도(비위험자산 제외) | 70% | 70% |

| 지분증권 | 총 한도(70%) 내 자율운영 | 금지 |

| 채무증권 | 총 한도(70%) 내 자율운영 | |

| 펀드(실적배당형 보험 포함) | ||

| 파생결합증권 | ||

| 사모펀드 | 금지 | |

| 증권예탁증권 | 금지 | |

| 파생상품 | 헤지 목적만 허용 | 헤지 목적만 허용 |

| 출처: 금융감독원 통합연금포털 | ||

3. 요약 - 퇴직연금 종류별 비교표

| 구분 | 확정급여형(DB) | 확정기여형(DC) | IRP 개인형 |

| 가입 대상 | 모든 사업장 | 모든 사업장 | 퇴직금 수령 근로자 |

| 부담급 납입 주체 및 수준 | 연금계리 방식을 통해 산출된 부담금액을 회사가 연 1회이상 납입 (적립금 운용 결과에 따라 부담금액 변동) |

연간 임금총액의 1/12 이상을 회사가 근로자 계좌에 연 1회이상 정기적으로 납입 (근로자 추가 납입 가능) |

퇴직/이직 시 수령하는 금액이 전부 개인형 퇴직연금(IRP) 계좌에 의무 이전 (근로자 추가 납입 가능) |

| 적립금 운용 주체 | 회사(기업) | 근로자(직접 운용) | 근로자(직접 운용) |

| 운용/위험부담 | 회사 | 근로자 | 근로자 |

| 퇴직금 수준 | 현행 퇴직금 제도와 동일 (퇴직시 30일분의 평균임금 X 근속년수 X 지급율) |

퇴직시 적립금 잔액 (적립금 운용손익에 따라 퇴직금 변동) |

퇴직시 적립금 잔액 (적립금 운용손익에 따라 퇴직금 변동) |

| 담보제공/중도인출 | 법정사유 충족시 담보대출 가능 | 법정사유 충족시 담보대출 또는 중도인출 가능 |

법정사유 충족시 담보대출 또는 중도인출 가능 |

| 세제 혜택 | 퇴직부채의 사내충당금에서는 20%만 손비로 인정 |

근로자가 추가 납입한 부담금은 연금저축과 합산하여 연간 400만원까지 소득공제 가능 |

퇴직소득세 납부를 IRP 적립금 수령시까지 연기, 수령 방법에 따라 퇴직 또는 연금소득세 적용 |

| 퇴직연금 수령 요건 | 55세 이상 & 가입기간 10년 이상 | 55세 이상 & 가입기간 10년 이상 | 55세 이상 |

| *담보제공/중도인출 관련 법정 사유 1. 무주택자 주택 구입 2. 본인 또는 부양가족이 6개월 이상 요양 3. 파산 선고를 받은 경우 4. 개인회생절차개시 결정을 받은 경우 5. 기타 천재지변 등 고용노동부장관이 인정하는 경우 |

|||

| 출처: 하나생명 퇴직연금 제도 개요 | |||

언제 한번 찾아봐야지,, 하고 미뤄뒀던 내용을 오늘 드디어 훑어봤다!

신문에서도 각 제도별 장단점이나 최근 추세 등이 기사화됐던 걸 몇 번 본 기억이 있다.

연금이라는 게 매달 돈은 들어가지만 이십여 년을 인내해야 하는 장기 레이스이기에 더욱 신중해진다.

퇴직연금과 개인연금의 목적을 다시 한번 고민해보고 본격적인 연금 설계를 해 봐야겠다!

연금 설계에 대한 기록도 남길 예정 :)

'단기 PROJECT' 카테고리의 다른 글

| 세액 공제를 위해 연금저축 가입 시 고려해야 할 사항! (0) | 2022.02.23 |

|---|---|

| 2022년 2월 18일 경제 신문 기사.. 조금씩 보이기 시작한다! (0) | 2022.02.21 |

| 주택청약종합저축이란? 장점과 혜택은? (0) | 2022.02.20 |

| 연금저축펀드/계좌 - IRP와 세제효과 극대화, ETF 매매 가능 (0) | 2022.02.09 |

| 개인연금 준비하기 - 연금 저축 보험 / 연금 저축 펀드 (0) | 2022.02.08 |

댓글